はじめに

住民税を減らすには、控除をうまく使うことが必要です。

扶養者(別居も対象あり)がいる。

保険に入っている。(生命保険料控除や地震保険料控除は、所得税を減らすためだけに入るのはお勧めしません。)

自身だけでなく、家族の社会保険料(大学生の子供の年金等)を支払ったときは申請する。

小規模企業共済等(iDeCoなど)を利用する。

災害や盗難にあったときは、申請する。

医療費が10万円以上になった時は、申請する。(病気の予防は1.2万以上)

住宅ローンをしているときは、申請する。

配当金があり対象になるときは、申請する。

政党へ寄付したら、申請する。

寄付金(ふるさと納税など)に関しては、所得税を減らすのではなく、払わなければならない所得税・住民税分をほかの自治体へ払うことにより差し引かれ、返礼品がタダで(実質2,000円はかる)受け取れるということです。

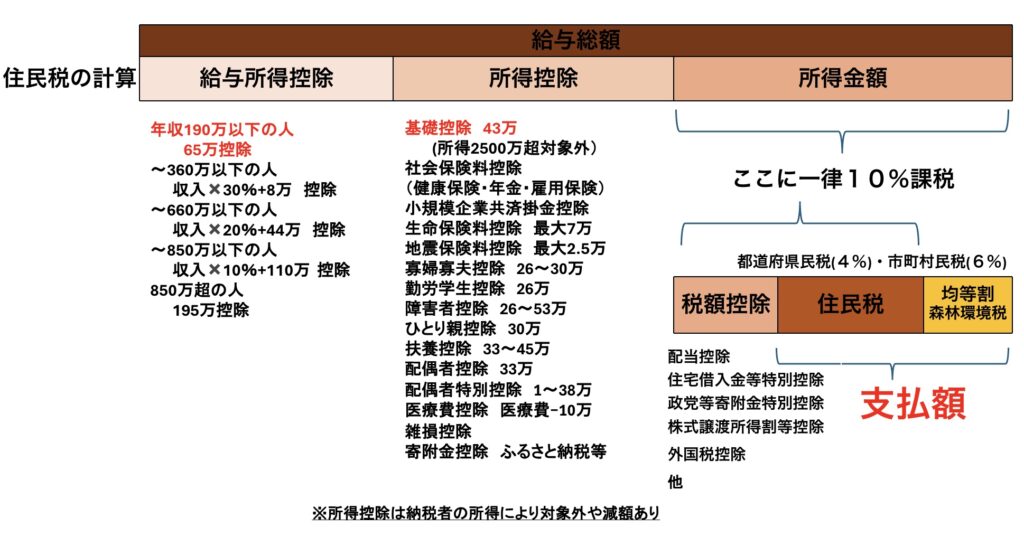

住民税とは

住民税は、住んでいる地域の地方自治体(都道府県や市区町村)が、その地域の行政サービスを維持するために必要な費用を負担してもらうために課す税金です。

所得金額に対して課税されます。

所得金額(給与(総支給額)-給与所得控除-所得控除)×10% ー 税額控除+均等割・森林環境税

⚫︎申請⚫︎

給与所得者:年末調整で所得税と一緒に決まる

(確定申告が必要なものもあり)

フリーランス等:確定申告で所得税と一緒に決まる

(給与所得控除の代わりに、経費を控除できる。青色申告等も利用できる)

⚫︎納付⚫︎

給与所得者:給料から天引き

(翌年6月〜翌々年5月まで引かれる)

フリーランス等:確定申告して納付

(年4回6月・8月・10月・来年1月に分けて支払い)

給与所得控除とは?

給与所得控除とは、必要経費分を給料からひいてくれるものです。会社員もスーツ代とかいろいろかかっているでしょ?その分には税金かけないよという控除です。

1,900,000円まで 650,000万円

1,900,001円から3,600,000円まで 収入金額×30%+80,000円

3,600,001円から6,600,000円まで 収入金額×20%+440,000円

6,600,001円から8,500,000円まで 収入金額×10%+1,100,000円

8,500,001円以上 1,950,000円

所得控除とは?

所得控除とは、家族がいたり、社会保険料などを、給料からひいてくれるものです。該当があるものがひかれます。

・基礎控除・・・所得に応じて一律で控除されます。

43万円(所得金額が2,400万円以下)

29万円(所得金額が~2450万以下)

15万円(所得金額が2500万以下)

0円(所得金額が2,500万超)

・扶養控除・・・生計を一にする親族が控除されます。(親族の年収123万円以下である)

33万円(16歳~18歳)

45万円(19歳~23歳)

33万円(24歳~)

38万円(同居していない老人扶養親族70歳以上)

45万円(同居している老人扶養親族70歳以上)

『特定親族特別権利』19歳〜23歳まで

子の年収150万までは45万円控除

子の150万超188万までは段階的に住民税41万〜3万円控除

・勤労学生控除・・・納税者が勤労学生の場合に控除されます。

一律26万円(所得金額が85万以下で、勤労所得以外の所得10万以下)

・配偶者控除・・・配偶者に対して控除されます。(配偶者の年収123万円以下である)

33万円 配偶者が70歳以上は38万円 (所得金額が900万円以下)

22万円 配偶者が70歳以上は26万円 (所得金額が~950万円以下)

11万円 配偶者が70歳以上は13万円 (所得金額が~1,000万円以下)

0円(所得金額が1,000万円超)

・配偶者特別控除・・・所得が一定以上ある配偶者が、配偶者控除に該当せず、年収201万円以内までなら控除されれます。

⚫︎配偶者年収が123万超160万以下の時

33万円(所得金額が900万円以下)

22万円(所得金額が~950万円以下)

11万円(所得金額が~1,000万円以下)

0円(所得金額が1,000万円超)

⚫︎配偶者年収が160万超201万円以下の時

33万円~1万円

・ひとり親控除・・・配偶者がなく、生計を一にする子供がいる人に控除されます。

一律30万円(所得金額が500万以下、子の年収が123万以下)

・寡婦控除・・・配偶者がなく、ひとり親に該当しない人に控除されます。

一律26万円(所得金額が500万以下)

・障害者控除・・・本人・配偶者・扶養親族が障害者であるときに、控除されます。

26万円(障害者)

30万円(特別障害者)

53万円(同居特別障害者)

・地震保険料控除・・・その年に支払った地震保険料が控除されます。

5万円以下の場合:支払った保険料の1/2

5万円を超える場合:一律25,000円(上限)

・生命保険料控除・・・その年に支払った生命保険等の掛け金を控除されます。

生命保険料控除+介護医療保険料控除+個人年金保険料控除=控除額(最大7万円まで)

年末調整の時に、保険会社から届く控除証明書を見て計算式に当てはめて算出

・小規模企業共済等掛金控除・・・小規模企業共済法に規定された掛け金を支払ったときに控除されます。

確定拠出年金(DC)・企業型年金(企業型DC)・個人型年金(イデコ)などの金額

・社会保険料控除・・・本人・生計を一にする家族分の、支払った社会保険料が控除されます。

大学生の子供の年金支払い等も含まれます。

健康保険料・介護保険料・厚生年金保険料・雇用保険料・国民年金保険料などの金額

・医療費控除・・・本人・生計を一にする家族1年間の、医療費の合計が10万円または所得金額の5%(どちらか少ない方)以上かかった時に控除されます。

(レーシック、美容目的でないインプラント・セラミック・矯正も対象)

※確定申告が必要

①医療費ー10万円=控除額(最大200万円まで)

②医療費ー所得金額の5%=控除額(最大200万円まで)

①と②どちらか少ない方の金額を控除

保険金で補てんされる金額は差し引かれる

・医療費控除の特例(レルフメディケーション税制)・・・本人・生計を一にする家族1年間の、健康増進や予防のための特定一般医薬品等購入費分が12,000円以上かかった時に控除されます。

(特定の医薬品のドラックストア購入、予防接種や健康診断やがん検診等も対象のものあり)

※医療費控除との併用はできない

※確定申告が必要

購入費ー12,000円=控除額(最大88,000円まで)

保険金で補てんされる金額は差し引かれる

・雑損控除・・・住宅や家財を含む生活に通常必要なものが、災害・盗難・横領によって損失が出た時に控除されます。

※確定申告が必要

①損失額ー所得金額の10分の1

②損失額のうち災害関連支出の金額ー5万円

①か②のどちらか多い方の金額を控除

保険金や損害賠償金によって補てんされる金額は差し引かれる

・寄付金控除・・・国や地方公共団体、特定の法人などに寄付をしたときに控除されます。

寄付金額は所得金額によって限度額があります。

ふるさと納税等対象

※確定申告が必要(ワンストップ制度利用者は申告必要なし)

①その年に支払った金額ー2,000円

②総所得金額等×40%ー2,000円

①か②どちらか低い方の金額を控除

住民税の算出

ここまでで、給与(総支給額)-給与所得控除-所得控除=所得金額が決まりましたね。

そこに住民税率をかけます。

所得金額×10%(都道府県民税4%、市町村民税6%が多い)

最後に住民税からひかれる税額控除

住民税が決まったら、その住民税から直接引くものがあります。

それを、税額控除と言います。

・住宅借入金等特別控除(住宅ローン控除)・・・住宅を取得し返済期間が10年以上ある場合、適用要件を満たせば、13年間控除されます。

※初年度は確定申告が必要 2年目以降は年末調整

所得税から引けなかった分を控除(限度額97,500円)

※取得年度により、期間・計算方法に違いあり

・配当控除・・・配当所得があるとき、その算出税額から一定の額を控除できます。

※確定申告が必要

1,000万円以下部分の配当所得:配当所得金額×2.8%

1,000万円越部分の配当所得:配当所得金額×1.4%

・外国税額控除・・・外国で課税された外国所得税を日本の所得税額から控除されます。

※確定申告が必要

・政党等寄付金特別控除・・・政党または政治資金団体に対する政治活動に関する寄付をしたときに控除されます。(政党等寄付は総所得の40%まで)

※確定申告が必要

(寄付金額-2,000円)×30%=控除額(総所得金額等の25%が限度額)

プラスされる税

さらにプラスされる税もあります。

・均等割

4,000円程度(都道府県1,000円+市区町村3,000円)※市町村により異なる

・森林環境税

一律1,000円

まとめ

今回は、住民税の計算方法と、所得控除の種類、税額控除についてお伝えしました。

住民税は、一律10%ということ。

また所得控除が多い人ほど、税率分が減額されていきます。

さらに税額控除もあれば税金から直接ひかれます。

うまく仕組みを知って、活用していただけたら良いですね。

コメント